[머니 은퇴백서] 30~40대를 위한 노후 설계 '팁'

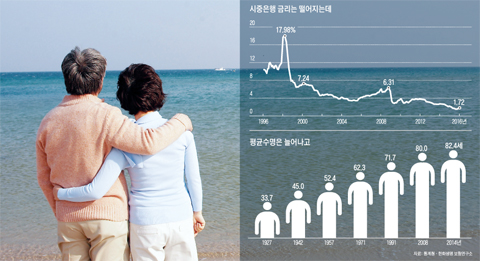

예금 금리가 연 1%대까지 내려가는 가운데 기대 수명은 82세를 넘어서고 있다. 은퇴를 코앞에 둔 사람들뿐 아니라 30~40대들도 노후 설계를 생각하면 도무지 어떻게 노후 생활을 유지해야 할지 계산이 잘 나오지 않는다. 올해부터 정년이 60세로 의무화되기 시작한다지만 60세까지 근무할 수 있을 것 같지도 않다. 다행히 60세까지 일한다고 하더라도 은퇴 후 살아가야 할 기간이 적어도 20~30년, 길면 40년 이상일 가능성이 커지고 있다. 저금리·고령화 시대에 도대체 내 자산을 어디에 어떻게 굴려야 할까.

◇노후 계획은 미리 만들어 둬야

첫째 대처법은 '소득 수명'을 늘리는 것이다.

오래 살 뿐 아니라 예전보다 훨씬 더 건강하므로 일도 얼마든지 더 오래 할 수 있고 또 해야 한다. 기대 수명이 60~70세였을 때는 한 사람의 경력을 어떻게 관리할 것인가 하는 'CDP(Career Development Planning·경력 개발 계획)'가 60세까지면 충분했다. 하지만 이제는 주된 직장에서 은퇴한 이후 어떤 경력을 이어가면서 돈을 벌고 의미 있는 시간을 보낼 것인가 하는 '두 번째 CDP'를 세워야 하는 시대로 들어서고 있다. 흔히 말하는 인생 2모작 또는 3모작도 결국 나이와 경험에 맞는 제2의 새로운 경력 계획을 세우는 일이다. 이를 위해서는 은퇴하기 훨씬 전부터 치밀하면서도 계획적인 준비와 전략이 필요할 것이다.

둘째, 눈높이를 낮추되 어느 정도의 욕심은 항상 가지고 있어야 한다.

예금 금리가 연 1%대로 내려왔는데 누가 연 6~7%대의 확정 금리를 준다고 하면 십중팔구 사기일 수밖에 없다. 그뿐만 아니라 지나치게 높은 수익률을 노릴 경우 '고수익·고위험(high return, high risk)'이기 때문에 투자에 실패할 확률이 높을 수밖에 없다. 그렇다고 아예 안전하지만 낮은 금리의 예금에만 돈을 넣어둘 수는 없는 일이다. 따라서 소득을 올리기 시작하는 때부터 일정 부분은 손실의 위험이 있는 주식이나 펀드, 변액보험 등에 투자함으로써 손실의 쓴맛과 수익의 달콤함을 느끼는 연습을 할 필요가 있다. 투자는 적절한 욕심에다 연습과 경험을 통해서만 성공 확률, 즉 수익률을 높일 수 있기 때문이다.

◇금융 상품 수익률 높일 방법 찾아야

셋째는 복리(複利) 혜택을 노려야 한다.

'72의 법칙'은 복리를 전제로 수익률이 주어지면 원금이 2배로 늘어나는 데 걸리는 시간을 계산하는 간단한 방식이다. 예를 들어 수익률이 3%일 경우 원금이 2배가 되는 데 걸리는 기간은 24년(=72/3)이라는 계산이 나온다. 만약 수익률을 4%로 올릴 수 있다면 원금이 2배가 되는 기간이 18년(=72/4)으로 줄어든다. 예금 금리 연 1%대 시대에 3~4%의 수익률을 올리기 쉬운 일은 아니지만 크게 어려운 일도 아니다. 좋은 상품을 젊어서부터 꾸준히 찾아다니는 발품을 팔아야 하는 이유이다.

넷째는 절세(節稅) 혜택을 누려야 한다.

저금리 시대에는 절세 혜택이 크게 다가오기 마련이다. 금리가 두 자릿수일 때는 그까짓 절세 혜택 할 수도 있지만, 금리 연 1~2%대 시대에는 절세가 수익률을 크게 좌우하기 때문이다. 찾아보면 뜻밖에 많은 것이 절세 상품이다. 노후 준비와 절세를 동시에 노릴 수 있는 연금저축계좌와 세액공제 납입 한도가 확대된 퇴직연금, 장기저축성 보험 등이 대표적 절세 상품이다. 이 외에도 가입 대상이 제한적이기는 하지만 주택청약종합저축, 비과세 종합저축, 상호금융의 예탁금과 출자금 등도 잘 활용하면 적잖은 절세 혜택을 누릴 수 있다.

◇연금·보험 있어야 은퇴 후에 '두둑'

마지막 다섯째는 연금과 건강보험을 챙기는 일이다.

최근 만난 한 회사의 고위 임원이 가슴에 와 닿는 명언을 던졌다. "60세가 되면 누구나 두 그룹으로 나뉘는데 연금 받는 사람과 연금 못 받는 사람이다." 연금 받는 그룹에 낄 것인가, 아니면 연금 못 받는 그룹으로 전락할 것인가는 60세 이전부터 얼마나 열심히 연금을 준비했는가에 달렸다. 온 국민의 기본이라고 할 수 있는 국민연금에다 퇴직연금과 개인연금을 더한 연금 총액이 은퇴 후 원하는 월 생활비와 엇비슷하도록 미리부터 잘 맞춰 놓아야 할 것이다. 이때 한 가지 더 준비해야 할 부분이 건강보험이다. 아무리 연금을 잘 챙겨 놓았다고 하더라도 암이나 심장 질환과 같은 중대 질병이 닥칠 경우 목돈이 들어갈 수밖에 없다. 따라서 이에 대비해 실손보험 등 보장성 보험을 잘 들어 놓아야 자신은 물론 가족들도 안심할 것이다.

저금리·고령화 시대에는 재테크를 위해 머리 품과 발품을 더 많이 팔면서 이것저것 더 챙기고 더 남겨야 살아남을 수 있다. 공짜가 점점 더 귀해지면서 가만히 앉아 있는 사람에게 떡을 던져주지는 않기 때문이다. 오래 일하면서 일찍 시작해 복리 혜택을 누리고, 적절한 눈높이로 수익률과 절세 상품을 챙기는 동시에 연금과 건강보험을 잘 준비해야 한다. 그래야 저금리·고령화 시대에도 품위 있으면서도 행복한 노후가 설렘으로 다가올 것이다

'참고자료 > 熟年人生' 카테고리의 다른 글

| 노후 준비가 먼저, 자식들에 골고루… '증여 5계명' 명심하라 (0) | 2016.10.14 |

|---|---|

| "재산 얼마 모을지보다, 月소득 얼마 만들 것인지 고민하라" (0) | 2016.10.14 |

| 홀로 10년 더 살아갈 아내들… 집 리모델링과 癌보험은 필수 (0) | 2016.10.14 |

| 은퇴 후 노후 30년… 연금 꼬박꼬박 받아 低도주처럼 즐기자 (0) | 2016.10.14 |

| 든든한 노후 기약하려면 기억하세요, 투자공식 '100-나이+α' (0) | 2016.10.14 |